29.09.2023

Время прочтения: 2 минут

Автор: Вячеслав Быков

Просмотры:

С 1 января 2024 года в Республике Беларусь изменились некоторые правила применения упрощенной системы налогообложения. Подробнее ознакомиться с изменениями можно в статье: УСН в РБ в 2024 году: основные изменения для организаций

Правила применения УСН

Упрощенная система налогообложения (УСН) — режим налогообложения, позволяющий облегчить расчет обязательных налоговых платежей и снизить налоговую нагрузку на организацию путем установления единой ставки налога, рассчитываемого от выручки, и упразднения других видов налога, применяемых на общей системе налогообложения (ОСН).

К настоящему времени в Беларуси сформировались определенные особенности в применении УСН, которые мы рассмотрим ниже.

Начиная с 01.01.2023, ИП не могут использовать упрощенную систему налогообложения. Если же Вы собираетесь открыть ООО на УСН или юридическое лицо в любой другой организационно-правовой форме, то это сделать возможно, так как УСН в Республике Беларусь применяется только к организациям.

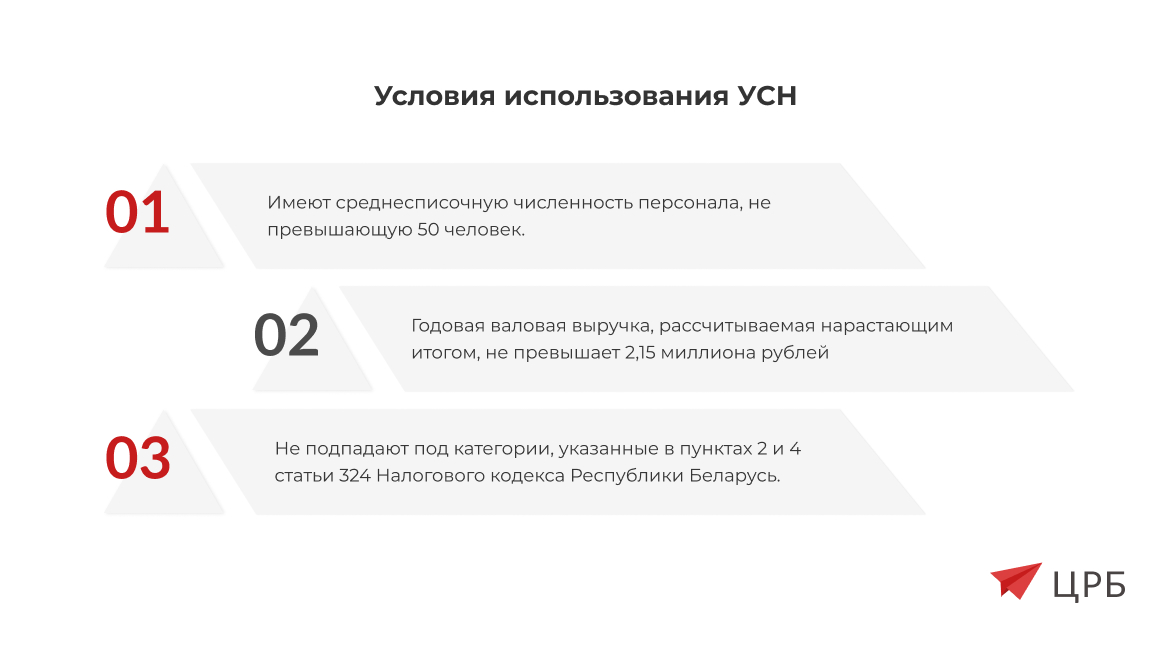

К упрощенной системе налогообложения могут быть допущены юридические лица, если они:

- Имеют среднесписочную численность персонала, не превышающую 50 человек.

- Годовая валовая выручка, рассчитываемая нарастающим итогом, не превышает 2,15 миллиона рублей.

- Не подпадают под категории, указанные в пунктах 2 и 4 статьи 324 Налогового кодекса Республики Беларусь.

Ставки налога при УСН

Упрощенная система налогообложения предполагает выплату одного налога в размере 6% от валовой выручки организации. Помимо этого, отменена необходимость уплаты НДС в размере 16%.

Регистрация ООО на УСН от 90 BYN. Зарегистрируем Ваш бизнес в срок от 1 дня. Подготовка документов и полное сопровождение юриста на всех этапах создания ООО на УСН.

Список организаций, которые не могут применять УСН

Право на возможность применения УСН в зависимости от вида деятельности регламентируется статьей 324 Налогового Кодекса Республики Беларусь. С недавнего времени список организаций, которые не могут использовать УСН, расширился:

- Организации, которые имеют один или несколько филиалов, зарегистрированных в налоговых органах (согласно статье 324, пункт 2.1.3 и статье 14, пункт 3 Налогового кодекса).

- Организации, которые занимаются обменом цифровых знаков (токенов) на другие цифровые знаки (токены), продажей цифровых знаков (токенов) за электронные деньги и получением имущества (за исключением белорусских рублей и иностранной валюты), если такие операции связаны с цифровыми знаками (токенами) или организация имеет их в наличии (согласно статье 324, пункт 2.2.7 Налогового кодекса).

- Доверительные управляющие при управлении имуществом (согласно статье 324, пункт 2.3.7 Налогового кодекса).

- Вверители при доверительном управлении имуществом (согласно статье 324, пункт 2.3.8 Налогового кодекса).

Другие особенности

Помимо вышеперечисленных пунктов есть и другие, не менее важные аспекты применения УСН, о которых расскажем ниже.

- Внесены изменения в договоры о комиссии и другие посреднические соглашения

Для лиц, получающих наличные и (или) безналичные денежные средства от других лиц, которые не являются частью их валовой выручки и не учитываются как доходы, не входящие в валовую выручку согласно статьям 328, пункт 2 и статья 174, пункт 4 Налогового кодекса, предоставляется выбор: прекратить использование УСН или уплачивать налог при УСН на основе всех поступлений на свой счет и в кассу, а не только на основе вознаграждения и дополнительной выгоды.

- Применение принципа кассового учета доходов вместо начисления и оплаты

Все поступления денежных средств на расчетный счет и в кассу плательщика, включая предварительные платежи (авансы и задатки), включаются в налоговую базу УСН (согласно пункту 3 и пункту 7 статьи 328 Налогового кодекса).

- Обязательное ведение раздела учета доходов в книге учета доходов и расходов

Все плательщики налога по УСН, независимо от того, ведут ли они бухгалтерский учет или нет в соответствии со статьей 333 НК, обязаны вести раздел, предусмотренный для учета доходов от реализации и доходов, не связанных с продажами, в книге учета доходов и расходов организаций (согласно пункту 1 части 1 и пункту 2 части 2 статьи 333 НК).

Таким образом, мы рассмотрели основные особенности применения упрощенной системы налогообложения в РБ. Если у Вас остались какие-либо вопросы касательно УСН, мы с удовольствием ответим на них в комментариях либо на бесплатной консультации.

Пожалуйста, оставьте вашу реакцию